7月30、31日に行われた日本銀行の金融政策決定会合では、ついに政策金利の引き上げが決定され、いくつかの金融機関では住宅ローン金利の引き上げも発表されています。みなさんは、「今後の住宅ローン金利の動向」についてどのようなお考えをお持ちでしょうか。ミライ研では2024年1月に実施したアンケート調査を基に、「今後の住宅ローン金利の動向に対する見解」と「今後、住宅ローン金利が上昇した場合の対応」について分析した結果を、8月にレポートとして公表しました。

【ポイント】

今後の住宅ローン金利の動向に対する見解

●「賃貸」よりも「持ち家」の人の方が、住宅ローン金利の動向に対し何らかの見解(今後の住宅ローン金利は、上がる・変わらない・下がる)を持っている割合が高い

●持ち家に住んでいる人の中でも、「住宅ローン返済中」の人の方が、住宅ローン金利の動向に対し何らかの見解を持っている割合が高い

住宅ローン金利が上昇した場合、住宅ローン返済に何らかの変更を検討するか

●返済について何らかの変更を「検討する人」は67.2%、「検討しない人」は32.8%

●変更を「検討する人」の方が、「金融リテラシーセミナーへの参加希望」や「金融機関・ファイナンシャルアドバイザーからのアドバイス希望」が多く、受けたいアドバイス内容としては、「現在および将来のマネープラン」「老後資金のマネープラン」「NISA・iDeCoなど、貯蓄・投資に関する優遇制度」

1.住宅ローン返済中の方の7割超が「金利動向に見解あり」

アンケート調査では、今後の住宅ローン金利の動向について「現状よりも上がると思う」「変わらないと思う」「現状よりも下がると思う」「わからない」「関心がない」の5つの選択肢で伺いました。

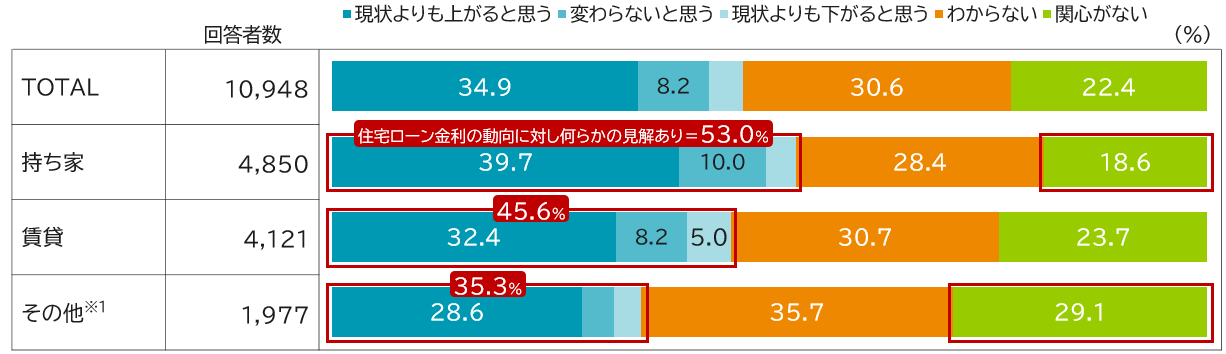

この設問に対する回答を、現在の居住形態別に確認したところ【図表1】の結果となりました。

【図表1】今後の住宅ローン金利の動向に対する考え(現在の居住形態別)

今回、「現状よりも上がると思う」「変わらないと思う」「現状よりも下がると思う」のいずれかを選択された方を「住宅ローン金利の動向に対し何らかの見解あり」として分析を行ったところ、「住宅ローン金利の動向に対し何らかの見解あり」の割合は、「持ち家」が53.0%と最も多く、「賃貸」が45.6%、「その他」が35.3%と徐々に減少をしていました。また、そもそも住宅ローン金利に「関心がない」の割合は、「その他」では29.1%を占めており、「持ち家」のおよそ1.6倍となっていました。

現在の住まいの形によって、今後の住宅ローン金利に対する考え方・関心度合いには差が生じているようです。

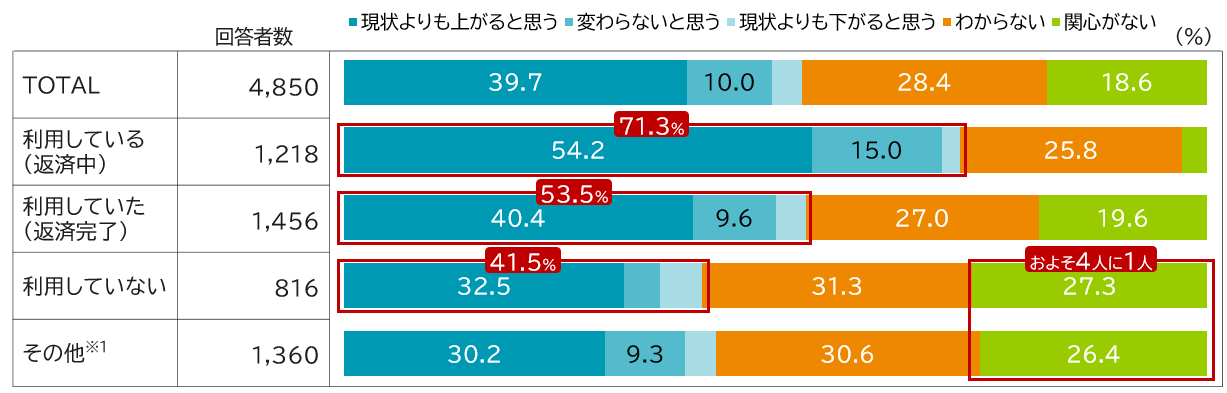

そこでさらに、持ち家にお住まいの方について、「現在、住宅ローンを利用しているか否か」で細分化して確認をしました【図表2】。

【図表2】今後の住宅ローン金利の動向に対する考え(住宅ローン利用有無別)

すると、持ち家にお住まいの方のなかでも、住宅ローンを利用している(現在、住宅ローンの返済中の)方は、71.3%が「住宅ローン金利の動向に対し何らかの見解あり」と圧倒的に多くなっていました。反対に、持ち家にお住まいの方であっても、「住宅ローンを利用していない方」や「相続・譲渡などで現在の持ち家を保有した方」では、およそ4人に1人は「関心がない」を選択されていました。

当然ながら、今まさに住宅ローンを返済している方にとっては、今後の住宅ローン金利の動向次第では自身の家計にダイレクトに影響を及ぼし得ます。そのため、「今後の住宅ローン金利の動向」がどうなるかについての情報収集を行い、「こうなるだろうから、我が家ではこうしていこう」という計画を立てられている方も少なくないのではないかと思われます。

では、「我が家ではどうしていこう」と思われているのでしょうか。

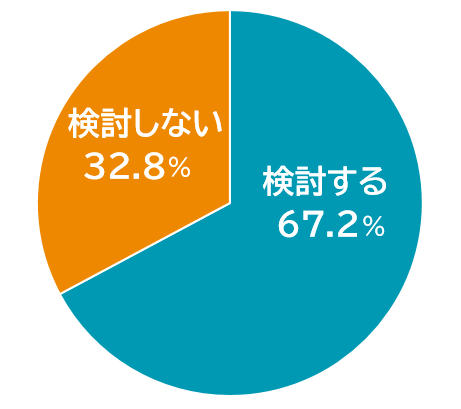

2.住宅ローン金利が上昇したら、67.2%は返済について変更を検討

“現在、持ち家にお住まいで住宅ローンを今まさに返済している方”に対して、住宅ローン金利が上昇した場合、住宅ローンの返済について何らかの変更を検討するかどうかについてお伺いしたところ、「検討する人」が67.2%、「検討しない人」が32.8%という結果となりました【図表3】。

【図表3】住宅ローン金利が上昇した場合の対応

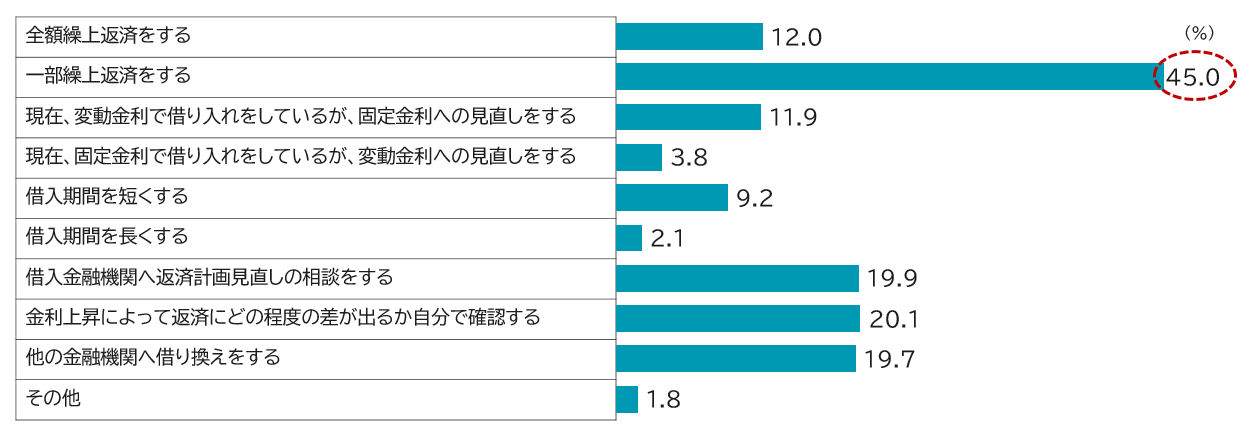

さらに、具体的なにどのような変更を検討したいかについて確認したのが【図表4】です。

【図表4】今後の住宅ローンの金利が上昇した場合に検討したいと思うこと(複数回答可)

具体的な検討内容として、他の選択肢を大きく引き離して多かったのが「一部繰上返済をする」の45.0%でした。一部繰上返済とは、月々の返済以外に、住宅ローンの残高の一部を予定より早く返済することですが、「一部」繰上返済であれば、手数料などは無料としている金融機関が多く、またインターネット手続きで手軽にできるケースが多いため、手軽に取り組みやすいのかと思われます。

またすぐにアクションを起こすのではなく、まずは「金利上昇によって返済にどの程度の差が出るか自分で確認する」(20.1%)、「借入金融機関へ返済計画見直しの相談する」(19.9%)が選択されているのは、金利上昇が与える影響をまずは知りたいという自然な気持ちの表れかと思われます。

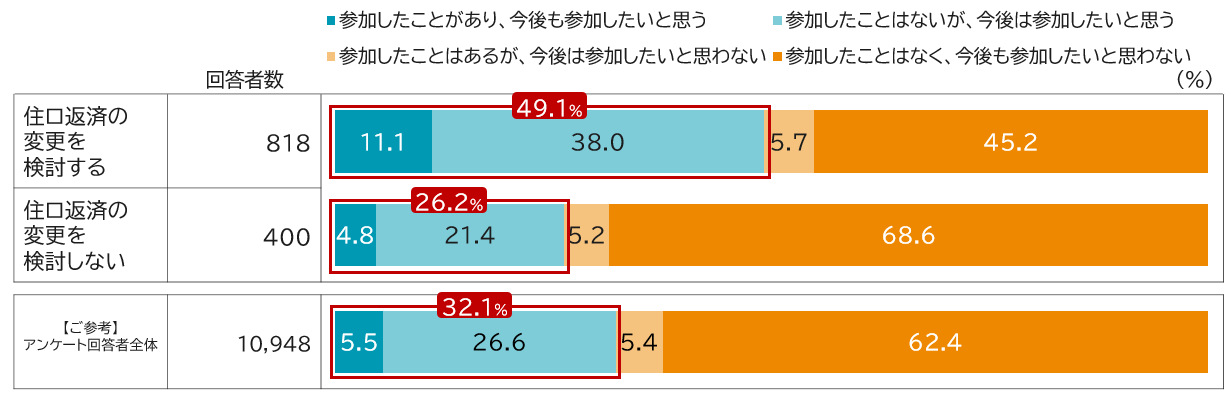

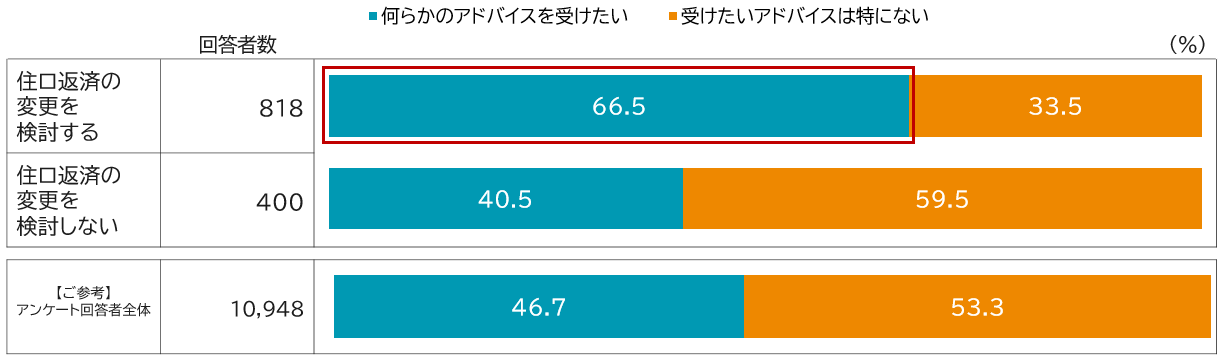

では、そのような外部知見の活用という観点から、「金融リテラシーセミナーへの参加希望」や「金融機関・ファイナンシャルアドバイザーからのアドバイス希望」に「検討する人」「検討しない人」で差が生じるかについても確認しました【図表5、6】。

【図表5】金融リテラシーセミナー(※1)への参加経験と参加意向

【図表6】金融機関やファイナンシャルアドバイザーからアドバイスを受けたいか

いずれも、「検討する人」の方が「金融リテラシーセミナーへの参加希望」や「金融機関・ファイナンシャルアドバイザーからのアドバイス希望」が多くなっていることが分かりました。

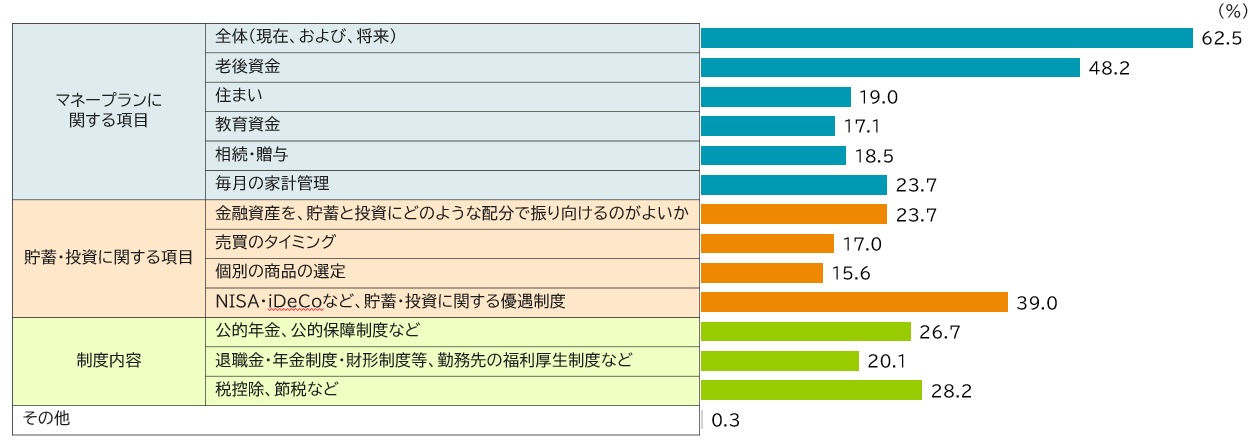

では、「検討する人」が受けたいと思っているアドバイスは具体的にどういった内容でしょうか。その点について確認したのが【図表7】です。

【図表7】金融機関やファイナンシャルアドバイザーから受けたいと思うアドバイス内容(複数回答可)

最も多かったのは、「マネープラン全体(現在、および、将来)」で62.5%、次いで「マネープランの中の老後資金」が48.2%「NISA・iDeCoなど、貯蓄・投資に関する優遇制度」が39.0%という結果でした。

住宅ローンは一般的には高額・長期の借入れですので、今後、もし住宅ローン金利が上昇すれば、その影響も大きく、長期に渡ります。その対応を考えるにあたっては、一時的には「一部繰上返済」も有効かもしれません。しかし、自身のライフプラン・マネープランを振り返り、住宅ローンをどのように位置付けるべきかについて、外部の知見も活用しながら検討いただくことが欠かせません。

上記の記事に加え、より多くのデータをまとめた資産のミライ研究所のアンケート調査結果

「住まいと資産形成に関する意識と実態調査」(2024年)より

「金利がある世界」はくる?こない?

- 住宅ローン金利が上昇したとき、あなたならどうする? -

を資産のミライ研究所のHP(https://mirai.smtb.jp/category/report/2447/)に掲載しています。是非、ご覧ください。

<参考>三井住友トラスト・資産のミライ研究所 1万人への独自アンケート調査(第5回)

【調査概要】

(1)調査名:「住まいと資産形成に関する意識と実態調査」(2024年)

(2)調査対象:全国の18~69歳 ただし関連業種(金融、調査、マスコミ、広告)従事者を除く

(3)調査方法:WEBアンケート調査

(4)調査時期:2024年1月

(5)サンプルサイズ:10,948

【記事内容、アンケート結果に関する照会先】

三井住友信託銀行 三井住友トラスト・資産のミライ研究所

E-MAIL : mirai@smtb.jp