ケネディクス株式会社(以下「ケネディクス」)、株式会社SMBC信託銀行(以下「SMBC信託銀行」)、野村證券株式会社(以下「野村證券」)、及び株式会社BOOSTRY(以下「BOOSTRY」)は、コンソーシアム型ブロックチェーン基盤「ibet for Fin※1」を活用した不動産セキュリティ・トークン※2(以下「本ST」)の公募に関して協業し、募集・発行が完了したことをお知らせします。

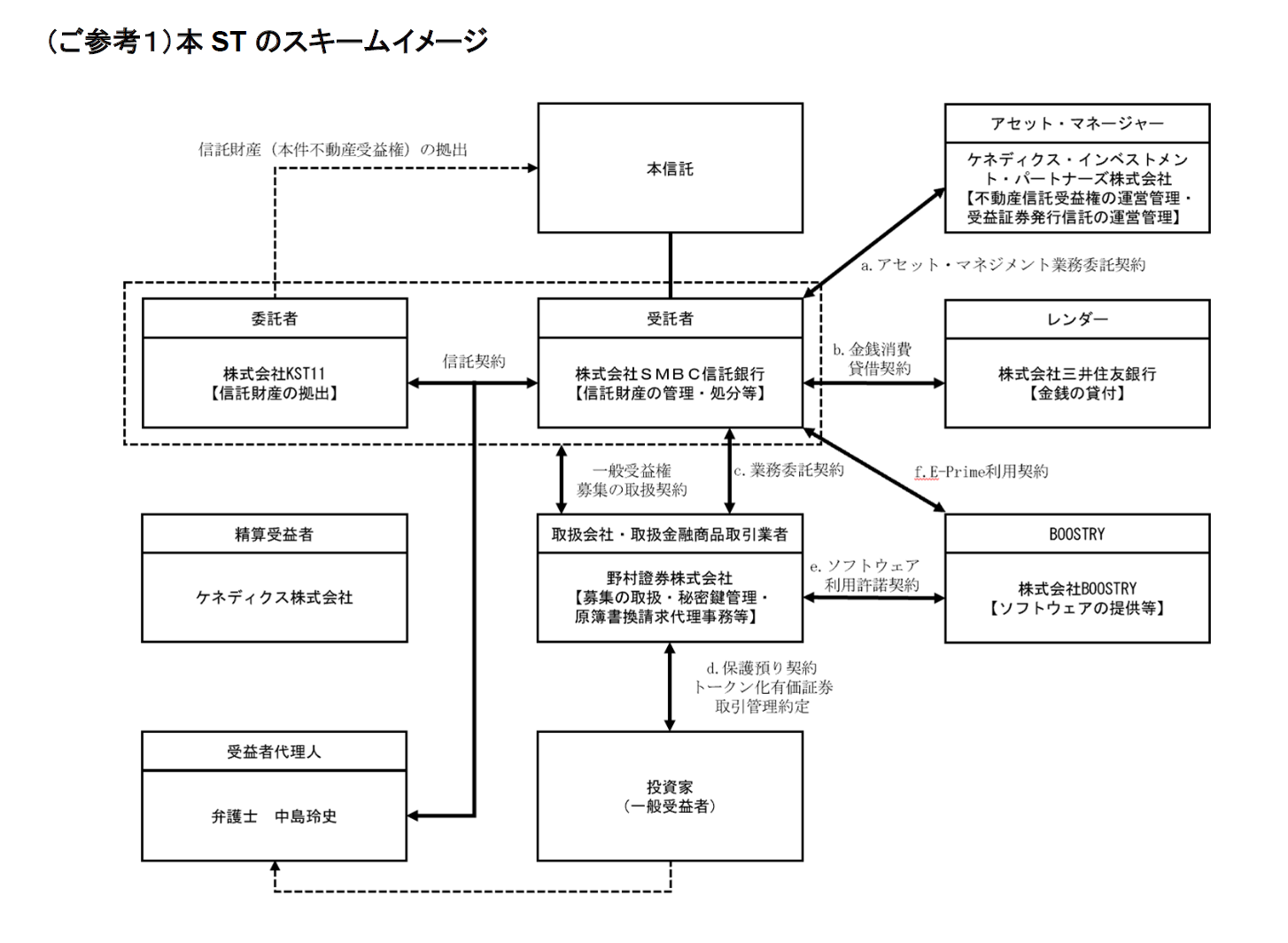

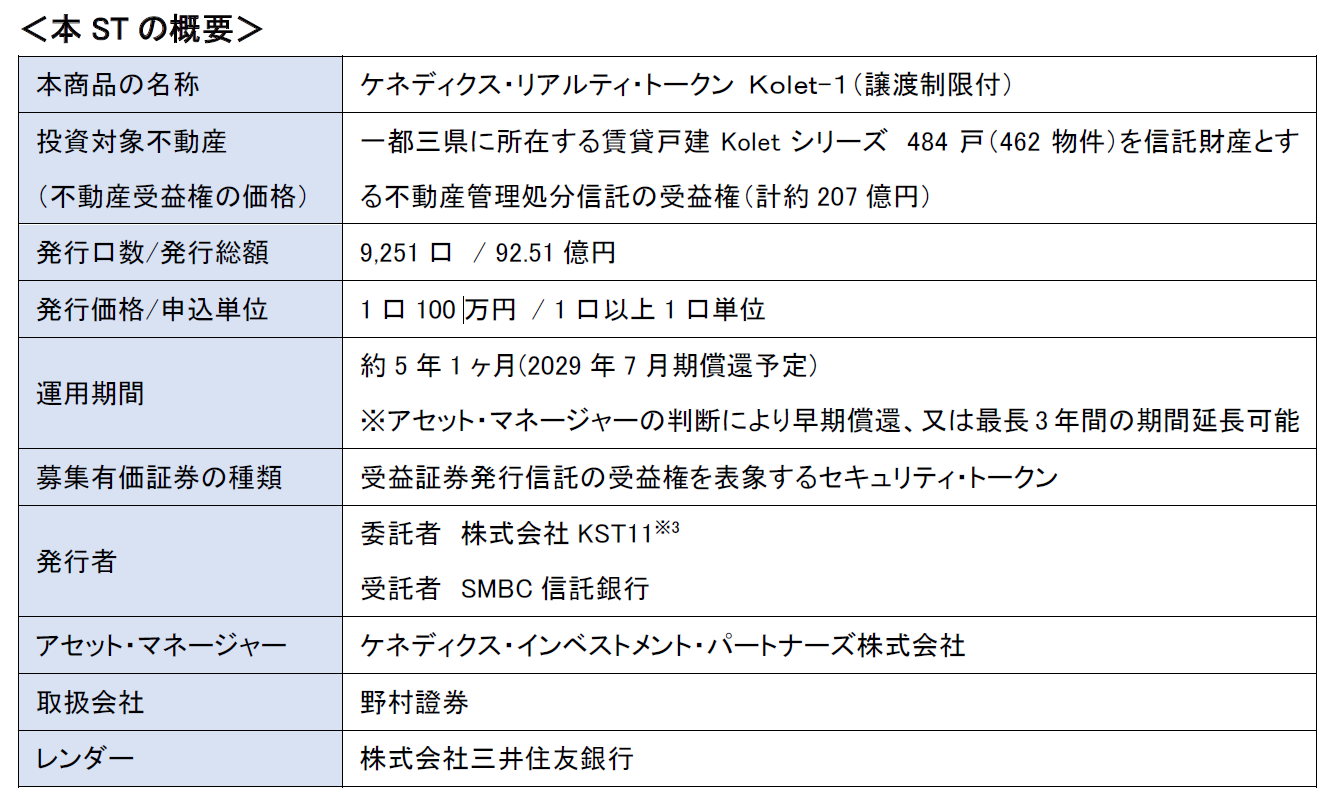

本STは、国内最大級の賃貸戸建ポートフォリオを有するケネディクスが提供するスマートホーム対応の次世代レントハウス・ブランド『Kolet(コレット)』で運営される賃貸戸建Koletシリーズ(以下「対象物件」)の不動産信託受益権を、信託財産として受益証券発行信託を組成し、その受益権に係る証券情報・取引情報をibet for Finを用いて管理を行います。

ケネディクスは、3兆円を超える不動産を運用する国内最大級の不動産アセットマネジメント会社です。2021年8月に日本で初めて、不動産STを発行して資金調達を行う不動産セキュリティ・トークン・オファリング(以下「STO」)を実行しました。また、同じく2021年8月には、ケネディクスが運営する賃貸戸建のブランド『Kolet(コレット)』を発表し、日本における賃貸戸建の新たな可能性を追求してきました。今般、これら二つの新規事業を融合し、第12弾の不動産STOとして賃貸戸建Koletシリーズ(484戸)を投資対象とする本STの公募を実施することで、投資家への新たな選択肢の提供と不動産ST市場の拡大に資する案件が実現するに至りました。これにより、ケネディクスのグループ会社が運用する不動産STの資産規模合計は本STを含め約1,400億円となっております。ケネディクスは引き続き、賃貸戸建Koletシリーズの事業展開を通じて、次世代レントハウスによる新しいライフスタイルの発信と定着を推し進めるとともに、デジタル技術を活用した新たな投資機会である不動産STを、REIT及び私募ファンドに次ぐ「第三の事業の柱」とすべく、2030年までに市場全体で2.5兆円の不動産がST化されている未来を目指します。

<ケネディクスの賃貸戸建住宅「Kolet(コレット)」事業の概要>

本STに組み入れられた賃貸戸建住宅は、東京都・神奈川県・埼玉県・千葉県の一都三県に所在しています。一都三県の賃貸住宅市場では単身者向けの賃貸住宅の供給が多く、床面積が70㎡以上の賃貸住宅の割合は全体ストックの約12%※4に過ぎず、子育て世帯やゆとりのある住まいを求める人にとっては、理想的な部屋数と広さが確保された賃貸住宅を見つけることは容易ではないと認識しています。

日本では賃貸戸建住宅の普及が進んでおらず、一都三県における新築賃貸住宅に占める新築賃貸戸建住宅の割合は1%程度※5にとどまっている一方、多様化するライフスタイルを背景に賃貸戸建住宅へのニーズは多く存在していると考えています。こうした中、ケネディクスは、建築価格の高騰、持ち家志向の低下、広い賃貸住宅の不足等といった市場背景から、一都三県で100万戸を超える賃貸戸建住宅の潜在的市場規模があるものと見込んでおり、業界を先駆けて賃貸戸建住宅ブランド「Kolet(コレット)」を展開し、事業規模を拡大しています。

Kolet(コレット)は原則として一都三県の2~3階建て、LDK以外に3部屋以上完備のゆとりある間取りを備えており、騒音やプライバシーが気になる人、ペットと一緒に暮らしたい人、親と2世帯で暮らしたい人、趣味を楽しむ為のスペースが必要な人等といった、人々の多様なライフスタイルに応え得る住まいの選択肢となっています。また、ケネディクスはKolet(コレット)事業を通じて、「実質再生可能エネルギー由来電力の採用」「木造賃貸住宅供給による脱炭素社会への貢献」といったサステナビリティへの取組み、「ホームIoT導入済みのスマートハウス」による入居者の安全性や利便性の向上を推進しています。ケネディクスは今後も賃貸戸建住宅のポテンシャルを最大限に引き出し、新たな賃貸住宅市場を切り拓いていくことにより、子育て世帯を始めとする、よりゆとりのある住まいを求める未充足ニーズを発掘し、多様な社会への貢献を実現していきたいと考えています。

SMBC信託銀行は、STO市場の発展に向け、信託銀行としての不動産および証券化商品等に関わる知見を活かし、当該分野における各種資産を裏付けとするSTの発行・管理等にかかる商品・サービスの開発を進めております。今後も、商品開発・業務推進等を通じて社会的価値の創造に努め、SMBCグループ内外の企業との共創に取り組んでまいります。

野村證券は、資本市場における新たなサービスの一つになることが期待されているブロックチェーン技術を活用したデジタル・アセット関連事業について、多様なパートナーとの連携や多角的なアプローチにより、商品及びサービスの迅速な提供を目指しています。2021年7月の本邦初となる不動産STの公募の取扱いをはじめとして、機関投資家向けのグリーン・デジタル・トラック・ボンド※6や国内過去最大規模の不動産ST※7の取扱いなど、ST市場の発展と拡大に取り組んできました。今後も、国内初の賃貸戸建を裏付けとする本STの取扱いをはじめとして、これまで以上に幅広い投資機会の提供を目指し取り組んでまいります。

BOOSTRYは、「ibet for Fin」を軸としたITサービスを提供しています。ibet for Finでは、公募不動産セキュリティ・トークン、公募社債セキュリティ・トークンおよび私募不動産セキュリティ・トークンが複数件管理されています。BOOSTRYは、既存の資本市場を拡張することで、企業の資金調達や本業支援に繋がる新しい資本市場の創造を目指しています。

今後も業種を超えた協業を通して投資家の皆様に新しい投資機会を提供し、「貯蓄から投資へ」の社会課題に応えるとともに、不動産等を裏付けとした本STのような投資運用商品の拡充により、資金調達手法の多様化等も目指していきます。

※1詳細はibet for Fin コンソーシアムが公開する以下のサイトをご参照ください。

<https://www.ibet.jp/ibet-for-fin>

※2詳細は野村證券が公開する以下のサイトをご参照ください。

野村證券<https://www.nomura.co.jp/sto/index.html>

運用期間中の本STに関する詳細はケネディクス・グループが運営するサイトをご参照ください。

※2024年7月10日開設予定です。

ケネディクス<https://www.kdx-sto.com/fund_012/index.html>

※3本STの発行のために設立された特別目的会社です。

※4 「住宅・土地統計調査(2018年)」を参照。

※5 「住宅着工統計」を参照。東京都・神奈川県・埼玉県・千葉県における2022年度の新設住宅着工戸数(貸家)に占める一戸建(貸家)の割合は約1.3%程度。

※6詳細は以下のプレスリリースをご参照ください。

<https://www.nomuraholdings.com/jp/news/nr/nsc/20231116/20231116.html>

※7詳細は以下のプレスリリースをご参照ください。

<https://www.nomuraholdings.com/jp/news/nr/nsc/20230830/20230830.html>